La transformación de la industria automotriz que implica el paso del motor de combustión a los vehículos eléctricos y cada vez más digitales, viene acompañada de una recomposición profunda en el corto plazo, de las cadenas de suministro que sostienen al sector.

En parte porque la lógica de escala que marcó la historia reciente del automóvil comienza a dar paso a una era donde menos jugadores concentrarán el mercado y donde la resiliencia regional será el verdadero diferenciador competitivo.

La más reciente encuesta global de KPMG a ejecutivos de la industria automotriz revela un dato que ejemplifica la esperada recomposición: 69% de los directivos consultados prevé que al final de la década habrá menos armadoras y 65% anticipa una consolidación similar entre proveedores.

Este fenómeno viene acompañado de una reconfiguración global de la industria motivada por el escenario de tensiones comerciales, avances tecnológicos acelerados y nuevas exigencias regulatorias.

Los motores de la reconfiguración

La reconfiguración de las cadenas de suministro en la industria automotriz no ocurre en el vacío. La volatilidad geopolítica y la creciente divergencia regulatoria entre bloques económicos sin duda marcan la agenda.

Tarifa tras tarifa, embargo tras embargo, el modelo global integrado que caracterizó al sector se deshace poco a poco. Según el reporte de KPMG, los ejecutivos de la industria consideran que estas tensiones obligan a replantear producción, suministro y estrategias de venta.

La guerra comercial entre Estados Unidos y China, el endurecimiento de estándares medioambientales en Europa y la incertidumbre en torno al acceso a minerales críticos han convertido a la cadena de suministro en un tema de primer nivel en las juntas directivas.

Este panorama afecta de manera directa a México, cuya relevancia como plataforma exportadora hacia Estados Unidos se vuelve aún más estratégica. La preservación del T-MEC no lo blindará de la dinámica global, pero será un factor clave en el fortalecimiento regional de la industria ante la expansión asiática.

Disrupciones que definen la movilidad del futuro

Hacia 2030 la producción global de vehículos eléctricos alcanzará 30 millones de unidades, según estimaciones de KPMG. En el camino, la producción de autos de combustión interna tendrá un pico este 2025 y comenzará su declive a una tasa de crecimiento anual compuesta (CAGR) de 5 a 8% en Norteamérica y Europa.

Proyecciones de este tipo están detrás de los factores de cambio más disruptivos que se prevén para la industria automotriz global:

- Transformación de la cadena de suministro y sostenibilidad.

- Disrupción tecnológica y digitalización.

- Exigencias regulatorias y cambios en la demanda.

De acuerdo con la 25th Annual Global Automotive Executive Survey, los retos del sector no se limitan a diseñar vehículos más eficientes o autónomos, sino a garantizar su producción y distribución en un contexto global cada vez más incierto y en medio de una lucha por el control de las cadenas de suministro de industrias innovadoras.

Es el caso de los semiconductores y otros minerales críticos. A raíz de la pandemia, la industria se dio a la tarea de reducir la dependencia del suministro asiático, una misión difícil de concretar en plena carrera hacia la electrificación vehicular.

El mercado automotriz de semiconductores alcanzará 200,000 millones de dólares anuales en la próxima década, impulsado por la electrificación, los sistemas de seguridad y el infotenimiento, según estimaciones de KPMG.

En tanto, la demanda de minerales críticos como litio y cobalto crecerá entre 400% y 600% en las próximas décadas. Su extracción y refinación están concentradas en países como China, lo que introduce riesgos geopolíticos adicionales.

Menos Offshore, más cercanía

Para México y América del Norte, asegurar el acceso a estos insumos estratégicos conlleva el reto de construir ecosistemas regionales completos que reduzcan la dependencia de proveedores asiáticos. La tendencia va más allá de estos materiales y forma parte esencial de la relocalización de cadenas productivas o Nearshoring.

De acuerdo con la encuesta sectorial, en los próximos dos años se anticipa una reducción de 19% en el Offshore, es decir, en la producción deslocalizada en regiones lejanas. En contraste, 68% de las empresas automotrices están reestructurando sus cadenas con estrategias de Nearshoring, Friendshoring o de incentivo a producción local.

Otro 25% planean hacer lo mismo. Los datos confirman que el futuro de la estrategia de la cadena de suministro radica en la construcción de ecosistemas locales completos, no solo plantas locales, de acuerdo con Andreas Ries, Global Head Automotive de KPMG International.

El enfoque cambiará a reducir la distancia entre cada parte de la cadena de valor y crear redes regionales integradas... Esto no es completamente nuevo, pero lo que sí es nuevo es que intentarán localizar toda la base de proveedores

Andreas Ries, Global Head Automotive de KPMG International

Las cinco T de la transformación

La encuesta de la consultora global define cinco pilares clave para crear una estrategia que permita hacer frente a los desafíos de la industria y convertirlos en oportunidades de liderazgo

- Spearhead Transformation: pasar del volumen de producción “a toda costa” al Smart Scale priorizando modelos más inteligentes y orientados a la innovación tecnológica de alto valor.

- Master Technology: orientación a vehículos constituidos por software y torres de control digitales, obligando a OEM a identificar tecnologías clave para desarrollar o subcontratar.

- Earn Trust: ganar confianza con un diseño centrado en el consumidor y fortalecer la lealtad a través de experiencias únicas basadas en datos.

- Navigate Tensions: Implementar estrategias para construir cadenas de suministro resilientes, sostenibles y estratégicamente localizadas ante un mundo fragmentado.

Thrive Together: colaborar antes que competir, a través de ecosistemas y alianzas estratégicas con miras a colaborar en áreas de electrificación, software.

Estas claves marcan el fin de una época en la que las cadenas de suministro eran estables y el crecimiento, predecible. Hoy, la velocidad de desarrollo, la eficiencia en el uso del capital y la capacidad de crear redes de colaboración definen quiénes liderarán el futuro de la movilidad.

Navigate Tensions: resiliencia en tiempos de guerra comercial

La construcción de la resiliencia frente a un entorno de tensiones crecientes es, sin duda, uno de los bloques más reveladores. De acuerdo con la encuesta global, las empresas que se declaran “muy preparadas” para enfrentar disrupciones en la cadena de suministro y la transición hacia la sostenibilidad afirman estar por encima de sus objetivos de ganancias, en comparación con 45% de las empresas que no están muy preparadas.

Asimismo, 14% de estas compañías que se conciben como muy preparadas se dicen menos preocupadas por la guerra comercial entre Estados Unidos y China, frente a 61% de empresas que se considera no muy preparada para disrupciones en su cadena de suministro. Esto sugiere que las primeras tienen un mayor control estratégico.

Thrive Together: colaboración como ventaja competitiva

Si la resiliencia es un requisito, la colaboración es la herramienta. Es por ello que el reporte sugiere a las empresas automotrices pasar de ser competidores en silos a colaboradores en redes.

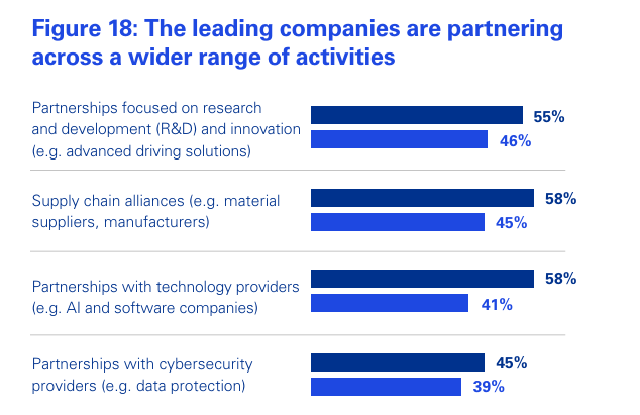

El cambio no es un secreto. El 77% de las empresas afirma que las alianzas estratégicas y asociaciones han contribuido o serán importantes para el crecimiento del negocio.

Las empresas líderes son las que más tienden a decir esto y además están utilizando asociaciones en una gama más amplia de actividades que otras compañías.

Bajo este enfoque, la colaboración con proveedores de tecnología, compañías energéticas y hasta rivales directos ya no es una opción, sino una necesidad estructural.