El sector global de mensajería y paquetería enfrenta uno de sus momentos más críticos en décadas. Gigantes como UPS, FedEx y DHL navegan en aguas turbulentas, donde la combinación de políticas comerciales proteccionistas, desaceleración económica y cambios regulatorios está redefiniendo sus operaciones, rentabilidad y estrategias a largo plazo.

El tema de los aranceles crispa al comercio global

Este escenario, marcado por recortes de empleos, cierres de instalaciones y revisiones financieras, refleja una industria bajo presión, donde cada movimiento parece ser una respuesta a fuerzas externas que escapan a su control.

El más reciente ejemplo de esta crisis fue la decisión del gobierno estadounidense de eliminar, a partir del 2 de mayo de 2025, la exención "de minimis", un mecanismo que permitía la entrada sin aranceles de paquetes valorados en menos de 800 dólares. Esta medida, impulsada por la administración del presidente Donald Trump, apunta directamente a frenar el flujo de productos baratos provenientes de China –especialmente de plataformas como Shein y Temu–, pero su impacto ha sido mucho más amplio.

Pequeñas y medianas empresas extranjeras, desde marcas de moda británicas como Oh Polly, hasta fabricantes canadienses de lencería como Understance, han optado por abandonar el mercado estadounidense o aumentar sus precios hasta en 20%, ante la imposibilidad de absorber tarifas arancelarias que, en algunos casos, superan el 145%.

Para las empresas de paquetería el cambio ha sido devastador. El requisito de declarar con mayor detalle el origen de los componentes de cada producto –una medida destinada a evitar elusión fiscal– ha desacelerado a los despachos aduaneros, generando congestión en los puertos y retrasos en las entregas. DHL Express, por ejemplo, suspendió temporalmente todos los envíos a personas físicas en EU con valores superiores a 800 dólares, advirtiendo que incluso los envíos entre empresas (B2B) enfrentarían demoras.

Entran en modo supervivencia

La respuesta de las grandes compañías ha sido drástica. UPS anunció en abril el recorte de 20,000 empleos –4% de su fuerza laboral– y el cierre de 73 edificios, tanto arrendados como propios, en un intento por reducir costos ante la caída en los volúmenes de envíos, especialmente los de bajo margen provenientes de su mayor cliente, Amazon.

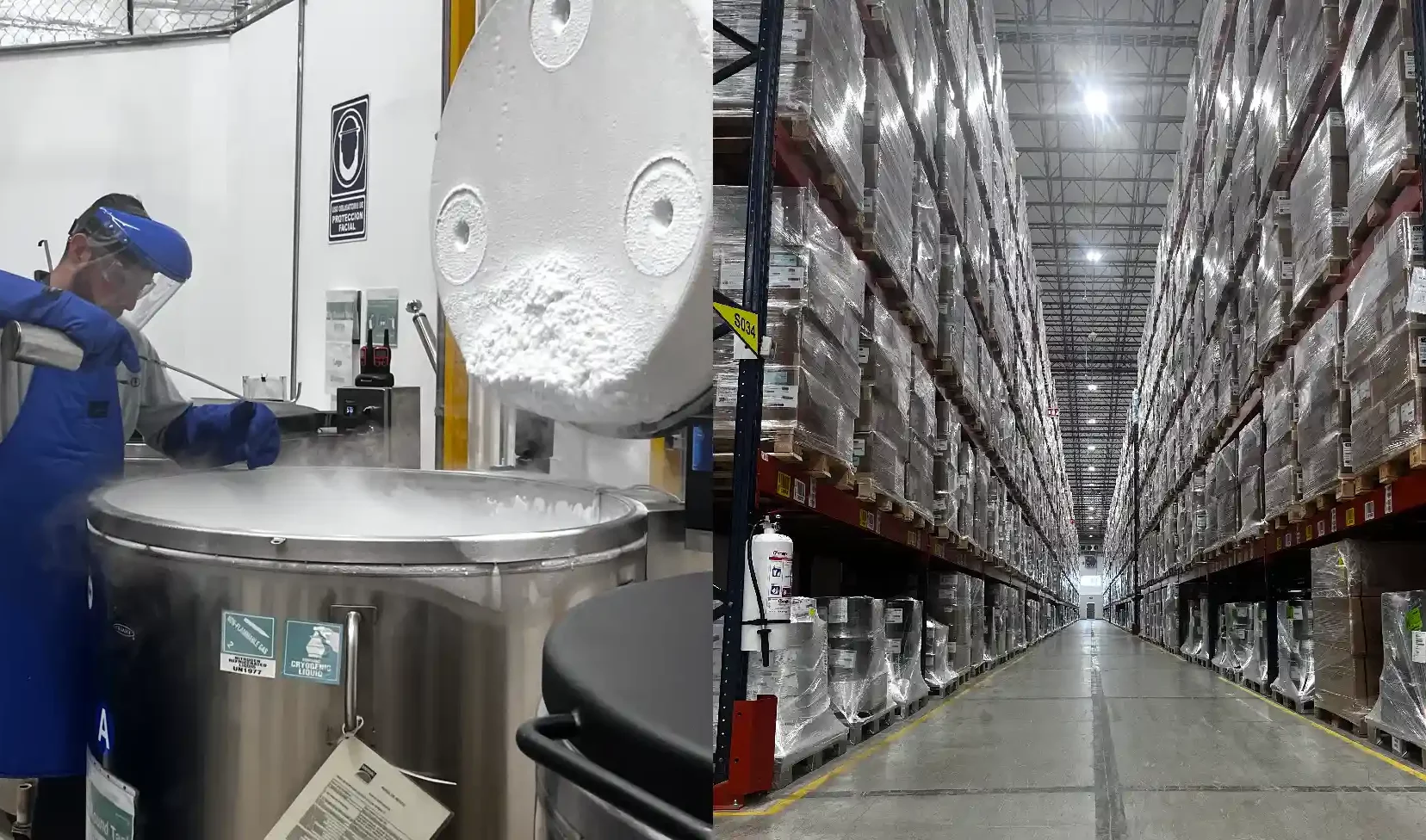

La empresa, que busca ahorrar 3,500 millones de dólares (mdd) este año, también está reorientando su modelo hacia negocios más rentables, como la logística médica –evidenciado por la reciente adquisición de la empresa canadiense de logística de atención médica Andlauer Healthcare Group por 1,600 mdd–. Sin embargo, su decisión de reducir sus previsiones financieras para 2025 refleja la profundidad de la incertidumbre.

FedEx, por su parte, recortó sus estimaciones de ganancias para el año fiscal, citando la "debilidad persistente en la economía industrial estadounidense". Su división de carga, FedEx Freight, reportó menores ingresos debido a la reducción en el transporte de insumos industriales, un termómetro clave de la actividad manufacturera.

"Los aranceles no sólo encarecen las importaciones; distorsionan las cadenas de suministro enteras", apuntó un informe reciente de la Cámara de Comercio de Estados Unidos.

Preguntas sin respuesta

El sector se enfrenta a una paradoja: mientras el comercio electrónico sigue creciendo, los volúmenes de paquetería se contraen debido a las barreras comerciales. Según la Cámara de Comercio de EU, las nuevas políticas podrían costarle a la economía global hasta 500,000 mdd en comercio perdido para 2026. Para las empresas de mensajería, esto se traduce en una presión adicional para diversificar sus ingresos –como UPS con la logística médica– o reducir su exposición a mercados volátiles.

Sin embargo, las preguntas clave siguen sin respuesta: ¿Podrán estas compañías adaptarse a un mundo donde las fronteras comerciales se cierran en lugar de abrirse? ¿O están condenadas a seguir recortando costos en un ciclo interminable? Por ahora, lo único claro es que la era del crecimiento exponencial en la paquetería global ha terminado, y el futuro dependerá de su capacidad para navegar una tormenta perfecta de factores políticos y económicos.

Mientras tanto, los consumidores –especialmente aquellos acostumbrados a los precios bajos de plataformas globales– comenzarán a sentir el impacto en sus bolsillos, cerrando un círculo vicioso donde todos, al final, pierden.