La industria automotriz mexicana se ha consolidado como uno de los pilares de la economía nacional, en parte, por tener en Norteamérica una de las cadenas de suministro más integradas a nivel global.

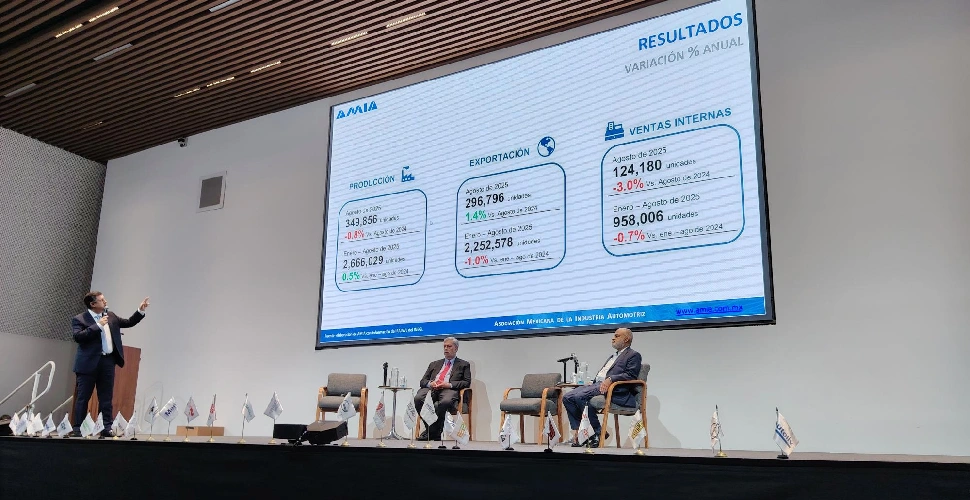

En 2024, el país produjo 3.9 millones de vehículos, 5.6% más respecto al año previo. Del total, 87% se destinó a la exportación y casi 2.8 millones de unidades tuvieron como destino Estados Unidos.

Esa cantidad representa 18% de los vehículos requeridos por el mercado estadounidense. Corea del Sur, Japón y Alemania son otros grandes suministradores de vehículos al vecino país.

Con estos números, México se mantiene como el quinto exportador mundial de vehículos y el primer proveedor de autos y autopartes a Estados Unidos.

“Esa demanda no se puede sustituir de un día para otro, ni se acabará de un día para otro. Los americanos no van a dejar de comprar 20%”, afirma Rogelio Garza, presidente ejecutivo de la Asociación Mexicana de la Industria Automotriz (AMIA).

Este desempeño ocurre en un escenario internacional marcado por tensiones comerciales y por la ofensiva de China en la industria automotriz.

La producción mancomunada frente al bloque chino

Mientras la región de Asia produjo 54.9 millones de unidades en 2024 (59.4% del total global), Norteamérica fabricó 16.1 millones (17.4%), con México aportando 26.1% del bloque. La asimetría es clara: China fabricó por sí sola más de 31 millones de vehículos, es decir, 34% del total global.

“Representamos el segundo bloque productor de vehículos en el mundo solo detrás de China”, comentó Guillermo Rosales, presidente ejecutivo de la Asociación Mexicana de Distribuidores de Automotores (AMDA).

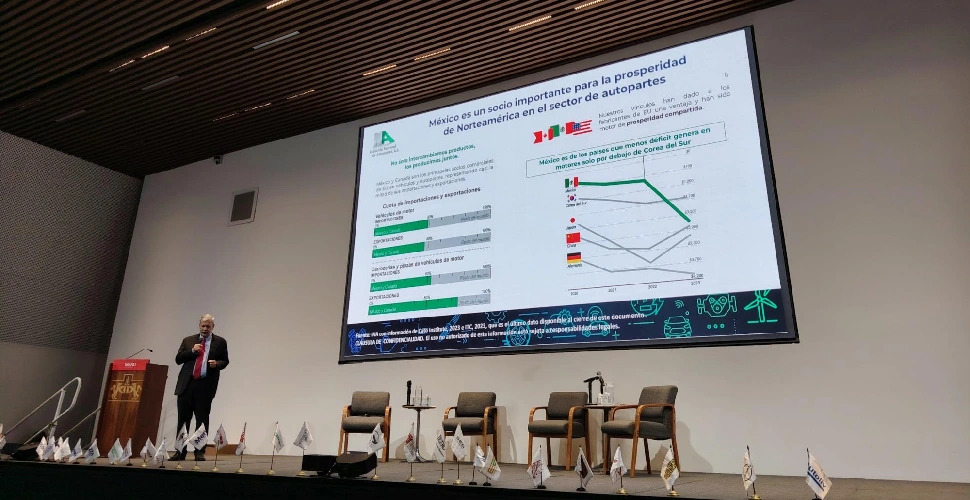

Lo más relevante es que la producción es de forma mancomunada y diferenciada. Canadá aporta tecnología y materiales esenciales de minería mientras que Estados Unidos lo hace con innovación, diseño automotriz y desarrollo de software.

“México es el motor, la manufactura de alta calidad y de costos muy competitivos”, aseguró Francisco González, presidente ejecutivo de la Industria Nacional de Autopartes (INA).

Entre aranceles y la revisión del T-MEC

Los líderes de las tres principales organizaciones de la industria en México advierten riesgos inmediatos y oportunidades estratégicas del proceso, de revisión del T-MEC en 2026, establecida en el artículo 34.7 del Tratado.

En abril, Estados Unidos impuso aranceles de 25% al sector automotriz a partir de una investigación en el marco de la Sección 232 que argumenta daños a la seguridad nacional. Rogelio Garza, de la AMIA, explicó que el impacto aún no se refleja en los números debido a la reacción de las empresas: “Las compañías se están tragando el arancel en sus utilidades... Eso no va a durar, no puede durar mucho”.

Guillermo Rosales, presidente ejecutivo de la AMDA, subrayó que la industria ha logrado esquivar una caída drástica. Sin embargo, el riesgo es contingente: “Esto no es sostenible en el tiempo y por lo tanto es urgente que podamos tener una reconfiguración y un mejor arreglo”.

El 90% de las exportaciones mexicanas de autos a EU utilizan el mecanismo del T-MEC, cumpliendo con la regla de origen del 75% de contenido regional. El resto, 10%, paga el arancel pleno: 25% más 2.5% de Nación Más Favorecida.

Aun así, incluso quienes cumplen deben recurrir al mecanismo de reembolso del contenido estadounidense, un trámite “nada sencillo, nada práctico” que eleva los costos, de acuerdo con Garza.

La integración regional frente al ascenso de China

La visión de los dirigentes sectoriales es coincidente: el T-MEC es estratégico no solo para México, sino para toda América del Norte, en especial, frente al avance sectorial de China.

En México, las marcas del país asiático concentran ya entre 13 y 14% del mercado, aunque la cifra real podría ser mayor, pues no todas reportan transparentemente sus ventas.

Además, las importaciones mexicanas de autopartes chinas pasaron de 2,000 millones de dólares en 2013 a casi 5,300 millones en 2023, un incremento de 160%, según un análisis de Grupo Financiero Monex.

La preocupación de los líderes de la industria es que, si el bloque norteamericano se fragmenta con aranceles internos, la región perderá competitividad frente al gigante asiático: “Si vemos que China está creciendo y arrasando con los mercados, el ponernos trabas internas no nos va a ayudar a nada”, advirtió Garza, de la AMIA.

Exportaciones bajo el T-MEC y la relevancia de las reglas de origen

En 2024, México exportó 3.4 millones de vehículos, de los cuales casi 80% tuvo como destino Estados Unidos. A nivel autopartes, el país es el primer proveedor del mercado estadounidense, con un flujo bilateral que se integra gracias a las disposiciones del T-MEC y sus Reglas de Origen Específicas por Producto.

El cumplimiento del valor de contenido regional (VCR) es clave. El T-MEC establece que los autos ligeros y camionetas deben tener 75% de VCR, mientras que para camiones pesados el umbral baja a 70%.

Sin embargo, la próxima revisión podría elevar aún más esos porcentajes, incluso hasta 85% en sectores estratégicos, lo que obligaría a las empresas a reconfigurar sus cadenas de suministro.

Fortalecer el mercado interno: un desafío impostergable

Los líderes del sector coinciden en que el país debe aprovechar la revisión del T-MEC no solo para blindar las exportaciones, sino para consolidar un mercado interno más robusto.

De los 4 millones que produjo la industria automotriz en México solo 500,000 se quedan para consumo local que se complementa casi con otro millón de unidades que suministran marcas de distintos países, entre ellas de China.

Guillermo Rosales enfatizó que el potencial de ventas en México debería rondar los 2 millones de unidades anuales, pero la realidad es que se comercializan apenas 1.5 millones.

Parte de esta brecha se explica por la regularización de más de 3.2 millones de autos usados en tres años, lo que equivale al 180% de las ventas domésticas en ese mismo lapso.

“Debemos generar políticas públicas que permitan disminuir esa brecha”, sostuvo Rosales, al proponer actualizar la deducción fiscal para la renovación vehicular —congelada desde 2008 en 175,000 pesos— a niveles actuales, cercanos a 420,000 pesos por unidad.

Como parte del Paquete Económico 2026 se incluye el fortalecimiento de diversas industrias en México a partir de la imposición de aranceles a vehículos de origen chino, es visto como un primer paso para dar aire a la industria nacional.

Lo que la industria espera de la revisión del T-MEC

Francisco Núñez, de la INA, sintetizó la visión de la cadena de autopartes: la revisión de 2026 debe enfocarse en mantener un T-MEC competitivo, con reglas claras y previsibles.

La expectativa es que se revisen capítulos sensibles como reglas de origen, remedios comerciales y disposiciones laborales, y que se atienda el tema de la triangulación china.

El Tratado prevé que, en su sexto aniversario, las partes realicen una revisión conjunta y confirmen si desean prorrogarlo otros 16 años. Si no hay consenso, la vigencia se acortará y las reuniones serán anuales, aumentando la incertidumbre.

Para Guillermo Rosales, de la AMDA, se trata de un parteaguas: “El objetivo es que tengamos una negociación bilateral que nos coloque en una participación mejor que la que ya ha logrado Europa, Japón y Corea con Estados Unidos”.