La Casa Blanca y el Ministerio de Asuntos Exteriores de China confirmaron ayer que el presidente Donald Trump y su homólogo Xi Jinping sostendrán una reunión bilateral el próximo 30 de octubre en Corea del Sur, en el marco de la cumbre de APEC. Para los analistas, la cita definirá el nuevo orden del comercio global y el control de la cadena de suministro tecnológica.

En medio de las tensiones arancelarias y el control de las materias primas, Trump aseguró que los primeros temas que tratará con Xi serán el tráfico de fentanilo y la negativa de China para comprar soja estadounidense, pero detrás de la retórica, lo que realmente se disputa es el control de los flujos materiales y tecnología que sostienen la economía del siglo XXI.

“Ahora mismo están pagando un arancel del 20% por el fentanilo, son miles y miles de dólares; de hecho, el 1 de noviembre el arancel sobre China subirá al 157%, un récord histórico. No queremos eso, no es sostenible para ellos, no pueden soportarlo y no queremos que tengan que pasar por eso”, aseguró el presidente estadounidense ayer.

Sin embargo, China tiene un gran as bajo la manga para equilibrar la amenaza de los aranceles: hace unas semanas, su Ministerio de Comercio anunció que toda exportación de tierras raras —neurálgicas para el desarrollo tecnológico— quedarán sujetas a licencias estrictas, especialmente para sectores como defensa y semiconductores.

De la globalización a la competencia por el control tecnológico

Durante tres décadas, el comercio mundial giró en torno a la eficiencia: producir en Asia, ensamblar en América y vender al mundo. Ese modelo se fracturó con la guerra arancelaria que Donald Trump inició en 2018, durante su primer mandato, luego se sumaron la pandemia y los cuellos de botella logísticos de 2021.

Hoy, el objetivo ya no es comerciar más rápido, sino controlar qué se produce, dónde y en qué condiciones. Según la OCDE, en 2024 más del 37% del comercio global de bienes intermedios ya se concentraba dentro de acuerdos regionales, frente al 26% de hace una década.

El próximo encuentro entre Trump y Xi podría acelerar ese proceso: EU busca consolidar un bloque industrial norteamericano bajo el T-MEC, mientras China refuerza su alianza asiática a través de la Asociación Económica Integral Regional (RCEP, por sus siglas en inglés) y su iniciativa de la Franja y la Ruta.

Semiconductores: el núcleo del nuevo orden comercial

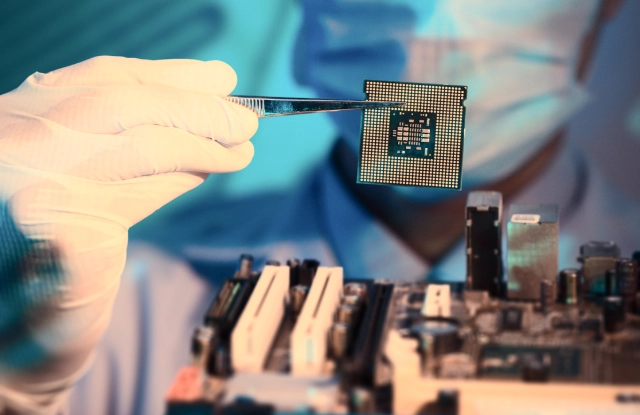

En el centro de esa transformación están los semiconductores, el insumo esencial para el crecimiento de la economía digital. La Semiconductor Industry Association estima que el mercado mundial superará los 700,000 millones de dólares en 2025, con un crecimiento impulsado por la inteligencia artificial, la electromovilidad y la automatización industrial.

Estados Unidos busca mantener su liderazgo tecnológico mediante la CHIPS and Science Act, que destina 52,000 millones de dólares a nuevas plantas en Arizona, Texas y Nueva York. Por otro lado, China ha invertido más de 40,000 millones de dólares en subsidios para crear su propia cadena de semiconductores, con apoyo de Corea del Sur y Malasia.

“El chip es el nuevo petróleo: quien controle su flujo controlará el siglo XXI”, declaró al South China Morning Post el economista Yao Wei, del Institute of Global Finance.

Por ello, las naciones más poderosas han buscado frenar el avance de los microchips para sus enemigos:

- EU prohibió la venta de chips avanzados de NVIDIA y AMD a China.

- China respondió restringiendo la exportación de galio, germanio y grafito, esenciales para fabricar semiconductores.

- Japón y Países Bajos, aliados de EU, limitan la venta de maquinaria de litografía a empresas chinas.

Las cadenas de suministro, tanto de EU como de China, se encuentran en Corea del Sur. Empresas como Samsung Electronics y SK Hynix fabrican chips para ambos mercados, mientras sus puertos —Busan e Incheon— canalizan mercancías hacia América y Europa.

Según datos del Ministerio de Comercio de Corea, los semiconductores representaron el 19% de sus exportaciones totales en 2024, y el 60% tuvo como destino China y Hong Kong. Por eso, la cumbre del 30 de octubre se desarrollará en un territorio simbólicamente neutral, pero logísticamente central en la disputa tecnológica.

Tierras raras y cadenas en reconfiguración

El control de los chips va más allá del diseño y la manufactura, se extiende a las materias primas. China procesa cerca del 70% de las tierras raras del planeta y controla más del 80% del refinado de cobalto, un insumo clave para las baterías de autos eléctricos.

Ante este panorama, Estados Unidos intenta reducir esa dependencia mediante acuerdos con Australia, Canadá y Chile, así como incentivos al nearshoring en México.

Un eventual avance diplomático podría aliviar las presiones sobre la cadena de valor tecnológica, reduciendo los costos logísticos y estabilizando el comercio marítimo transpacífico.

Pero un nuevo desacuerdo —por ejemplo, si EU endurece sus sanciones o China amplía su lista de materiales restringidos— podría acelerar la fragmentación del sistema comercial, forzando una regionalización aún más agresiva.

América del Norte ante un nuevo tablero

En este contexto, la revisión del T-MEC en 2026 se perfila como el siguiente gran escenario de ajuste. Estados Unidos busca extender los criterios de seguridad y contenido regional a los sectores tecnológicos, mientras México y Canadá aspiran a mantener la apertura para atraer inversión extranjera.

Para los analistas, EU buscará incluir a los semiconductores y minerales críticos en las listas de origen del tratado, lo que daría ventaja a la producción instalada en la región, pero elevaría los costos para la industria exportadora.

México, como plataforma de manufactura y ensamblaje, deberá equilibrar la oportunidad del nearshoring con la presión regulatoria de una nueva era comercial más cerrada.