La industria de semiconductores se ha vuelto crucial para la innovación en distintos sectores; sin embargo, esta misma condición ha incrementado los temores sobre la concentración de su desarrollo y producción en países asiáticos y las disrupciones en el suministro que pueden ocasionar factores como el conflicto comercial China-Estados Unidos.

A esta añeja rivalidad se suma la geopolítica. A inicios de octubre, Pekín prohibió las exportaciones del fabricante de semiconductores Nexperia desde sus instalaciones chinas, después de que el gobierno de Países Bajos asumió el control del fabricante de chips en Holanda, alegando preocupación por la posible transferencia de tecnología a Wingtech, la matriz china de Nexperia.

Esta disrupción en el suministro provocó que las automotrices Honda y recientemente Nissan, recortaran la producción en algunas plantas de Norteamérica, incluyendo México -la primera- y en dos instalaciones japonesas, la segunda.

La paradoja de la industria de semiconductores

El caso Nexperia reavivó el temor de una disrupción en el suministro de semiconductores que pueda afectar a la industria automotriz. La consultoría S&P Global Mobility estima que las operaciones de Nexperia representan un 5% del mercado mundial de silicio discreto para automóviles, con una participación ligeramente mayor en Europa.

Si bien la crisis puede ser menor a la vivida por la industria entre 2021 y 2022, evidencia la persistente vulnerabilidad del suministro de chips en la industria automotriz.

Paradójicamente, esta industria es uno de los grandes motores que impulsa la producción global de chips, según el informe “Semiconductors and Beyond 2026” de PwC.

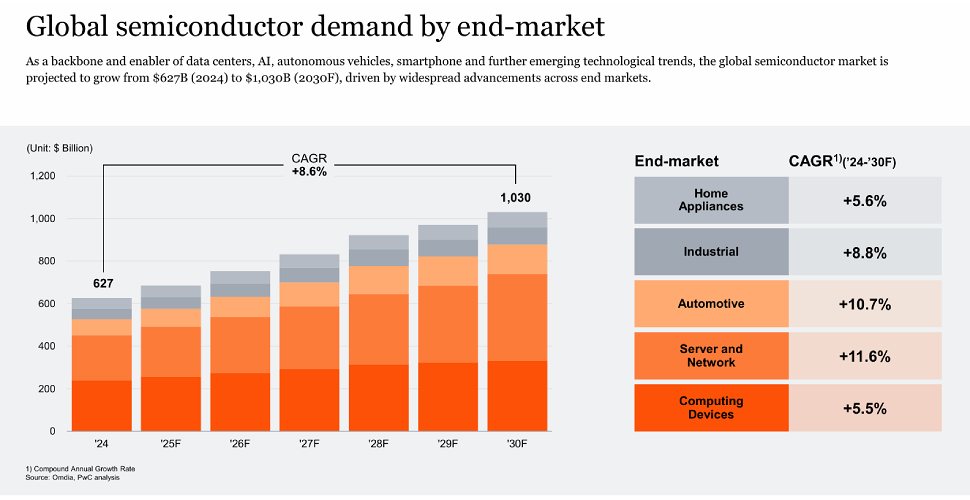

Según el documento, hacia 2030 el valor global de la industria de semiconductores alcanzará el billón de dólares desde 627,000 millones de 2024. Detrás de ese salto de 8.6% anual compuesto, hay un protagonista que acelera la demanda: la autonomía y la electromovilidad.

El epicentro del nuevo ciclo de demanda

Entre los sectores analizados el automotriz se posiciona como el segundo de mayor expansión, con una tasa anual de 10.7%, solo superado por la industria de Redes y Data Centers.

De acuerdo con PwC, la industria automotriz está viviendo “una transformación profunda” impulsada por tres vectores: electrificación, conducción autónoma y vehículos definidos por software (SDV). Estas tendencias, que hace una década parecían futuristas, son ya la norma del sector.

El informe prevé que los vehículos eléctricos, incluyendo híbridos y enchufables, representarán cerca del 50% de las ventas globales hacia 2030, un cambio estructural que redefinirá la demanda de componentes electrónicos.

Entre 2024 y 2030, las ventas de vehículos eléctricos crecerán a un ritmo anual de 11.3%, mientras que las de motores de combustión caerán más de 3% anual

La transformación en la industria automotriz incrementa el valor de los chips en la estructura de costos del vehículo: en un automóvil eléctrico, más del 50% del costo de los semiconductores proviene de los chips de potencia, frente a apenas 15% en un vehículo convencional.

Estos chips, conocidos como semiconductores de potencia, son el corazón del sistema eléctrico de un auto: gestionan la conversión, control y distribución de la energía en motores, baterías e inversores.

La transición hacia trenes motrices eléctricos y arquitecturas de alta tensión exige materiales más resistentes y eficientes que el silicio tradicional. De ahí el ascenso de dos nuevos protagonistas: el carburo de silicio (SiC) y el nitruro de galio (GaN).

PwC estima que para 2030 al menos 60% de los semiconductores de potencia utilizados en vehículos eléctricos serán de SiC o GaN, materiales capaces de soportar mayores voltajes, reducir pérdidas energéticas y mejorar la autonomía.

De la combustión a los gigachips: el auto como supercomputadora

El desarrollo de los vehículos autónomos redefinirá la relación entre electrónica, software y movilidad. El análisis de PwC muestra la relación que tendrá la demanda de semiconductores con la complejidad de los sistemas de percepción, análisis y decisión detrás de la conducción automatizada.

De acuerdo con la clasificación de la industria, los vehículos con nulo nivel de autonomía o nivel 1, apenas incorporan sistemas de asistencia; los de nivel 2 operan parcialmente sin intervención constante del conductor, y los de nivel 3 o superior integran capacidades de decisión en tiempo real, gracias a la combinación de sensores, cámaras, radares y chips de procesamiento de alto desempeño.

Hacia 2030, más de 70% de los nuevos automóviles incluirán al menos nivel 2 de autonomía, y más del 10% alcanzará nivel 3, lo que multiplicará la demanda de chips de procesamiento avanzado (HPC) y sistemas de asistencia avanzada al conductor (ADAS).

El documento refiere que el nivel 3 de conducción autónoma opera principalmente en autopistas; el nivel 4 se extiende a vías urbanas y carreteras convencionales; y el nivel 5 elimina por completo la necesidad de intervención humana, convirtiendo al conductor en un mero pasajero.

Del tren motriz electrificado al infoentretenimiento

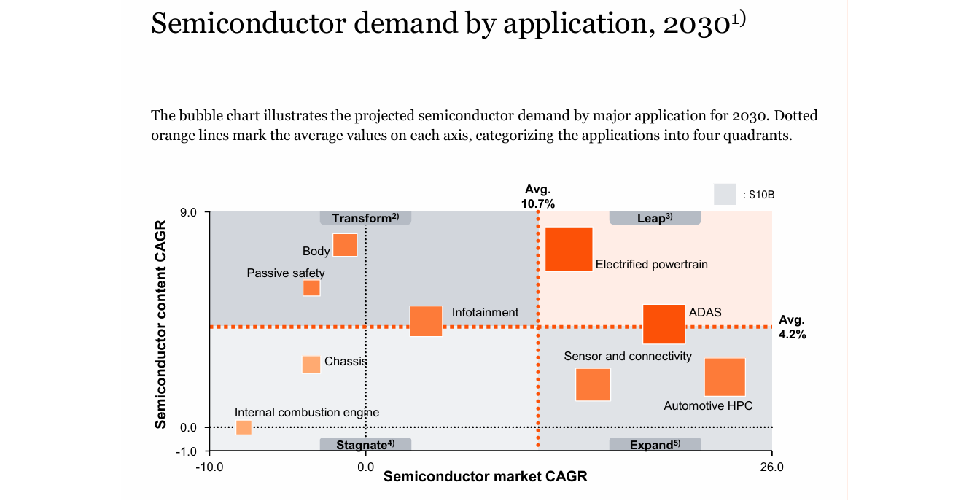

Las aplicaciones de la industria automotriz que tendrán mayor demanda de semiconductores hacia 2030 serán los sistemas de conducción autónoma (ADAS y sensores), el tren motriz electrificado y el cómputo automotriz de alto rendimiento (HPC).

A decir de la consultora, estas categorías pertenecen al cuadrante de “Leap” o “Transform”, es decir, áreas con crecimiento acelerado tanto en tamaño de mercado como en proporción de chips dentro del costo total del vehículo.

Mientras tanto, segmentos tradicionales como los motores de combustión interna y los sistemas de chasis se moverán hacia una fase de estancamiento, reduciendo su peso relativo en la demanda global de semiconductores.

En contraste, los sistemas de infoentretenimiento, carrocería inteligente y seguridad pasiva seguirán expandiéndose moderadamente, reforzando el perfil electrónico del automóvil moderno.

Hacia una cadena de suministro digital

De acuerdo con PwC, la electrificación y la conducción autónoma son y serán los dos mayores motores de la demanda global de semiconductores. Su crecimiento empujará a los fabricantes de chips a invertir en materiales avanzados, empaques 3D y procesos especializados para aplicaciones automotrices.

Por ello, la industria automotriz además de ser un cliente será un actor estratégico en la configuración del futuro tecnológico. De los miembros del sector dependerá transitar de una cadena de suministro tradicionalmente centrada en acero, motores y logística, a una cadena de suministro digital que incluya Silicio, software y alianzas tecnológicas. Quienes garanticen su flujo de chips asegurarán su lugar en la movilidad del futuro.